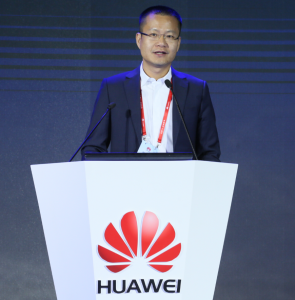

“在业界变革期间,华为公司聚焦金融信息化ICT基础设施领域,并将持续在金融行业战略投入,我们有意愿也有能力和我们的客户一起重塑IT架构,加速数字化转型。”华为企业BG中国区总裁蔡英华日前说。

5月27日,“2016华为中国金融峰会”在北京举行,商业银行、保险、证券等金融机构主管信息科技的领导与专家和业界专家约600多人出席,共同探讨金融数字化转型的实践与服务创新之路。

蔡英华在主题发言中表示,在金融机构的数字化转型过程中,华为为金融机构能带来三个方面的价值,主要体现在:完善领先的ICT基础设施、丰富的实践经验和合作伙伴资源、安全可靠的核心部件。

据悉,华为在金融业已经做到了20亿的销售额,并预计将于5年内达到100亿元。下面看看本次金融峰会带来哪些干货。

金融变革:华为为行业带来三大价值

当前,中国金融机构面临着双重压力,一方面是传统业务面临利率市场化、互联网金融、科技监管力度加强的挑战,另一方面,是信息技术创新如云计算、移动化、社交化、大数据的逐步渗透,金融机构在ICT架构方面正着手从传统封闭实时架构向开放分布式架构转型。

蔡英华说,华为在金融机构的数字化转型过程中,能够为金融机构带来的价值主要体现在以下三个方面:首先,在金融信息化所涉及的ICT基础设施层面,华为拥有全球领先的技术能力、开放的架构以及最完整的产品线。其次,华为在金融行业具有丰富的解决方案实践经验和合作伙伴资源,坚持“被集成”,打造稳健生态圈,助力金融机构数字化转型。最后,华为所提供的ICT基础架构的产品和解决方案是华为自行研发、安全可靠的,确保核心部件安全可控。

近几年,华为在金融业实现了高速增长,销售收入年均复合增长率超过90%。与部分国有银行、股份制银行、保险公司等大型金融机构结成了ICT转型战略合作伙伴关系,共建下一代金融ICT基础架构。截止目前,华为产品与解决方案,已广泛服务于国内260多家金融机构。

德勤邱勇攀:以业务模式和系统双平台化应对挑战

德勤管理咨询金融服务业合伙人邱勇攀在发言中表示,未来银行转型将会包含如下几个方面:

针对个人客户把银行的服务嵌入到个人生活场景里面,提供任何时间,任何地点,任何想要的服务;借鉴新技术,利用交易银行和产业链金融产品,给企业提供一站式服务;针对同业业务,采用O2O的方式,建立金融同业平台,传统同业业务将向平台化发展,并将拓展交易资产业务。

当前,创新对银行的传统业务架构和业务模式都发生了很多挑战,银行业务模式和系统交媾的双平台化,可以有效应对这些挑战。

金融创新,有外部因素驱动,也有内在的驱动。外部因素有三点,第一、国家随着经济进入L型,对银行未来投资和收入,都会造成比较大的影响;第二、利率市场化,根据其他国家经验,利率市场化会使整个银行的息差短期受到很大影响,对于没有特色服务的小银行,可能陷入死亡之谷;第三、互联网金融的资产端、负债端和中间业务方面,都对传统的银行业发起挑战。

除了这些外部因素,创新还有以下内部驱动力,首先,银行业务上过于注重经营管理,没有真正做到以客户为中心;第二,过去银行是相对粗犷的,而不是精细化的,所以金融产品创新同质化非常严重的;第三,银行风险管理主要是按照监管要求进行管理,缺乏内生的、基于银行本身业务的风险进行量化和管理;第四,传统的组织架构使银行在面向客户的时候,缺乏对客户不同业务需要的统一的端到端的方案,缺乏提供最优惠的一揽子报价的能力。

建设银行信息部副总经理林磊明:IT创新推动银行业务转型

大会邀请了中国建设银行信息技术管理部副总经理林磊明进行了题为“以IT创新推动银行业务转型”的精彩分享。

林磊明认为,银行在最近五年到十年间,有两个拐点,一是银行IT从面向柜面员工到面向互联网直接服务的拐点;其次是从互联网的交易服务到场景化、智慧化服务,这是当前面临的拐点。

为了应对这些拐点,建行从2011年开始,进行新一代核心业务系统建设,这实际上是整个银行IT体系架构的重构,包括业务架构、数据产品,整体的安全策略,这为下一步在互联网+领域实现快速有效的创新奠定了非常好的基础。

例如在金融云方面,建行构建了生产云、桌面云、开发测试运三个云平台,可以进行资源配置、监控管理、资源申请、资源一体化的管理,支持企业业务、个人客户业务以及银行办公三种云服务。

在大数据方面,主要是做数据仓库和风险防范,营销管理这些服务;用金融数据仓库和数据挖掘的方法,来处理结构化的数据,更好地防范风险,以及进行客户管理,客户营销等方面的工作。建行大数据的下一步的工作重点,是能够真正的把数据更快地反应到智慧的银行应用当中去。

在全渠道协同方面,建行提供多场景体验一致的金融服务,能够做到人工和自助互为补充、线上与线下相互融合、远程和柜面服务相互配合,随时、随地、随需、多场景体验一致的金融服务。

林磊明表示,展望未来,智慧银行必然离不开金融IT的支持,金融IT的创新,也是希望能够引领我们整个金融服务创新和金融产品创新,实现真正智慧的银行,对客户提供智慧的服务!

中国人寿信息技术部总经理赵峰:保险业的+互联网与互联网+

中国人寿保险(集团)公司信息技术部总经理赵峰发表了主题为“拥抱变革:保险业的+互联网与互联网+”的精彩演讲,分享了保险业的互联网+的发展趋势。

“互联网+和+互联网对保险企业带来了什么冲击和变化?从大趋势上看,互联网金融对整个保险行业影响有两个方面,一是业务流程创新,互联网金融缩短了服务周期,提供自助的、或者是现场更及时的处理。因此,在业务流程上必然要进行大幅度优化。第二是商业模式创新,利用大数据为保险销售服务,创造多样化的商业模式。+互联网是术,互联网+是道,+互联网是改变我们传统业务,为传统业务插上翅膀,让我们传统业务反应更快,互联网+是新的业态,新的增长的方式。”

+互联网,如何改造中国人寿原来的应用?最主要的出发点是争取把这些应用更好地场景化。为此,中国人寿的第一个大动作就是构建全集团统一的电子商务平台,在这个平台上为客户提供包括寿险、养老、基金、财富等产品的一站式金融服务,提高客户和中国人寿互动的频度,增强客户的黏性。并通过一些场景化的考虑,把传统业务迁移到移动设备上,这是中国人寿的+互联网。

中国人寿的互联网+又是怎么样的?从保险角度来讲,保险跟银行从业务性质上,还是有很大的差异。相对于银行业务,保险业务互动频次太低,所以为了能够更好地适应互联网+大变革,中国人寿需要打造生态体系。适当去跨界,要在做好保险主业的同时,进入到银行或者是其他的领域,进入到客户高频次接触的领域,去带动我们保险业务的创新和变革。比如说包括健康服务,包括车联网、养老养生、理财等等这些内容。因此,中国人寿会设计一个黏性服务的生态圈,比如 “一账通”平台,更好地促进业务发展。

为此,中国人寿专门构建了一个整合的大数据平台。为了更好的推进大数据在整个集团的应用,中国人寿和华为共同创建了大数据联合创新实验室,其中包括大数据的基础平台,大数据的应用平台的建设等。

重塑IT 加速数字化金融转型

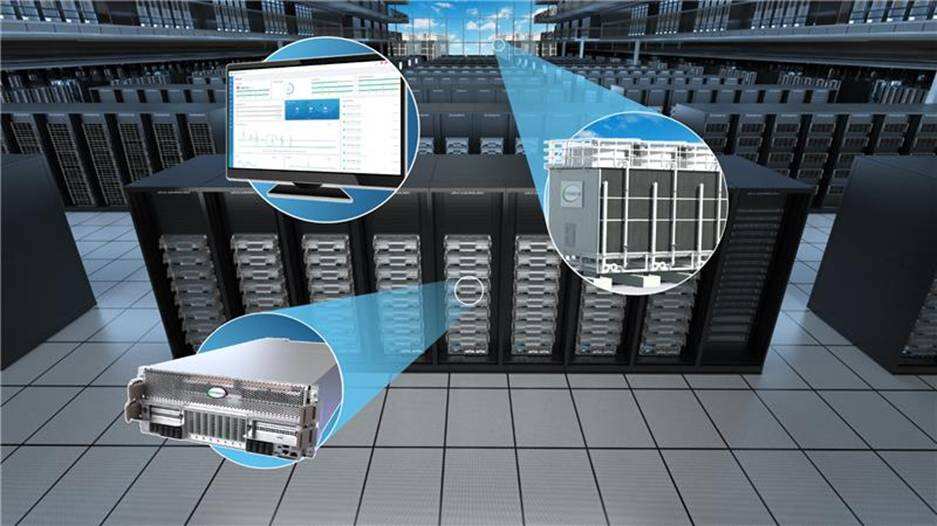

华为技术有限公司IT产品线金融行业解决方案总监邓兴做了《重塑IT 加速数字化金融转型》的精彩分享,他表示,当前,开放平台是大家考虑IT架构的基本要求,面对金融业务创新和传统业务的改造,应该如何选择投资开放平台,如何使用开源?华为认为:基于目前国内银行IT基础设施的情况,开放平台已经明确了X86+VM虚拟机的架构,正在或者已经完成了中间件和应用的适配,这是金融云的1.0阶段。

然而,一个完整的IaaS方案,要从数据中心的层面,综合考虑计算,网络,存储3个资源池的统一协同,甚至必须考虑资源池在多个数据中心的协同,以实现业务驱动的自动化管理和调度,这是金融云2.0阶段,即X86+OpenStack。华为不仅在开源架构的基础上进行加固,同时推动云平台在内核架构上尽快完善,满足企业应用。

但是,对于银行的IT基础设施云化,只考虑X86+OpenStack IaaS层面并不够。银行面向移动互联网创新的应用,从基因上就要求必须支持分布式部署,弹性扩容缩容;同时考虑到整个生命周期的快速迭代,IT基础设施云平台必须还要具备PaaS中间件服务和大数据服务的能力,即X86+OpenStack+Container+Big Data的Cloud 3.0架构。华为在主要的Docker,PaaS,大数据开源社区中,都是积极的贡献者和领导者,从而支持金融行业的快速创新。

在金融机构从传统架构、Cloud1.0、Cloud2.0到Cloud3.0的演进过程中,保持开放性十分重要,华为在开放架构的解决方案上战略投入,一个平台可以适用所有场景,并联合全球150多家金融ISV投入到创新开发研究中,为全球300多家金融客户提供领先的产品和解决方案,华为将用开放架构的软件和简单易用的硬件致力成为金融云架构转型的首选伙伴。

华为高容错解决方案重磅发布

华为企业BG中国区解决方案销售部部长刘超先生,华为关键业务服务器领域总经理王震先生, 英特尔公司行业合作解决方案的技术总监龚毅敏先生, SUSE中国区总经理拜亮先生, 微软中国SQL数据库产品拓展总监黄必峰先生宣布华为高容错解决方案正式发布

华为企业BG中国区解决方案销售部部长刘超先生,华为关键业务服务器领域总经理王震先生, 英特尔公司行业合作解决方案的技术总监龚毅敏先生, SUSE中国区总经理拜亮先生, 微软中国SQL数据库产品拓展总监黄必峰先生宣布华为高容错解决方案正式发布

在上午的大会中,华为重磅发布了高容错解决方案。华为关键业务服务器领域总经理王震向与会嘉宾阐述了高容错解决方案:基于开放体系架构设计,全面替代传统小型机高端存储的封闭体系架构,实现核心业务跨数据中心双活,保障业务零中断、数据零丢失,具有可靠、高效、开放的特点。

峰会期间,华为在场外搭建了600多平米的展厅,全场景化体验展厅突出开放、创新、生态、未来。华为联合业界核心伙伴,为与会嘉宾展示全场景化解决方案,体验“钱”在金融系统里的畅游历程,协助金融机构,提升用户体验,创造更大价值。

在智慧网点里,展示未来银行的远程理财、私人银行、移动银行等多渠道一致化体验,利用智慧、创新信息技术,协助金融机构提升用户体验,拓宽金融业务;在重塑平台展区,与会嘉宾可零距离了解华为KunLun开放架构小型机,以及华为在云计算、开放分布式等领域的最新研究成果,共同探讨开放平台如何全面承载金融业务;在重塑数据领域,联合合作伙伴,展示如何利用大数据,实现更精准的业务创新和及时的风险管控;在金融敏捷网领域,通过创新SDN技术优化广域网络带宽链路,利用创新虚拟化技术实现数据中心高稳定、高可靠和高效率,同时展示华为在网络安全领域的深厚积累和最新研究成果,帮助金融机构构建立体式深入防护体系,保障金融机构安全运营。

蔡英华说:“华为将基于业界最完整的产品线和创新技术,坚持‘被集成’战略,联合合作伙伴为金融机构提供更具竞争力的产品、解决方案和服务,打造稳健生态圈,致力成为金融行业数字化转型的首选伙伴,与客户共同迎接挑战!”