思科是否应当以收购求发展?这是一个我们都很好奇的问题。

当下的形势是——HPE和戴尔都想在混合云环境下做更好的本地数据中心供应商,IBM想做认知计算软件供应商,而甲骨文和微软都在朝着云计算发力,那么思科的套路又该是什么呢?

实际上,这个问题从思科尝试凭借其在2013年年底以4.15亿美元收购的初创公司Whiptail进击存储市场以来,就一直未明朗化。

众所周知,本地主流IT供应商的主导地位和增长就意味着它们在企业级数据中心的四项主要业务(服务器,存储,网络和系统软件)中都要有不可忽视的存在感。在例如安全和协作等相邻市场下的功夫再大,也是刷不到太多存在感的。

而这四项主要业务也都受到了商用化的威胁,昂贵的专利产品的价值正在流失:

服务器——英特尔一头独大;

存储阵列是集合了磁盘与/或SSD驱动器,而它们又要受到运行英特尔提供的控制器或服务器软件的影响;

路由器和交换机都配置了在白盒内运行的软件(软件定义网络),以更低的成本实现它们的功能;

提供本地系统软件支持的巨头们受到了能提供更廉价运行环境和软件的公有云的威胁。

大概在2010年,思科凭借其UCS产品进击服务器市场,后与EMC在融合基础设施Vblock业务方面建立合作关系,又联手NetApp开发了一个FlexPod参考架构,想利用EMC与NetApp的存储合作对服务器与网络市场双管齐下。显而易见,思科是看到了将服务器、存储与网络组件整合到一个系统提供给客户的价值。

融合市场战况惨烈

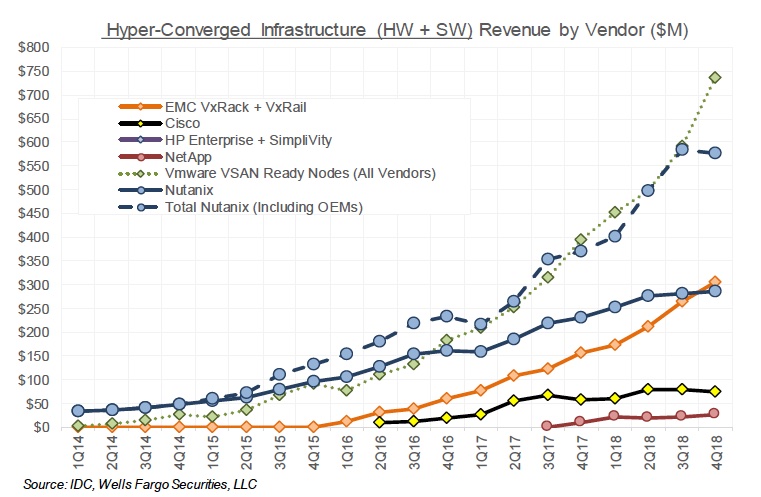

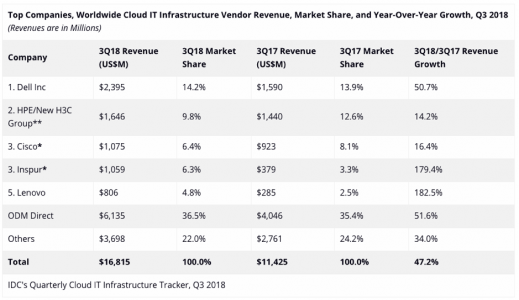

随着时间的推移,基于融合组件的系统实力扩增,更是有例如如Nutanix等黑马企业提供超融合系统。当然,客户还可能将其数据中心工作负载迁移到亚马逊和谷歌的公有云里。于是当微软、IBM和甲骨文意识到这一战略需求后纷纷建立了自身的公有云,开始自己玩。相应地,本地数据中心市场不断遭到侵蚀。现有供应商们也注意到融合的成本更低,更易于操作,确实能够帮助企业客户实现本地存储。

不过,它们也注意到了企业级数据中心的市场,这意味着被英特尔一头独大的服务器困局已然打开,它的份额增长越来越多地要靠从竞争对手处攫取或是拓展新的其它领域获得。因此我们看到:

IBM放弃除大型机(几乎是垄断性的)之外的硬件业务,并专注于软件、服务和云计算;

甲骨文构建了自身的公有云,并开始缩减对Sparc硬件的投资;

HPE放弃了PC、打印机和顶层堆栈软件业务,专注发售数据中心硬件,也就是服务器、存储甚至是网络;

微软凭借Office 365搭桥成功进击公有云和混合云市场;

戴尔收购EMC,并剥离了如内容管理等非核心软件业务。

再看思科,自从集成了Whiptail的Invicta存储,想要一箭三雕——计算/存储/网络的计划失败后,对存储或是平台软件似乎都不大上心。抛出一个HyperFlex超融合系统无法压轴,充其量也只是一次象征性的服务器销售保护举措。

一直以来,思科都非常坚定地在对抗SDN(软件定义网络)以及如Arista(自家员工出走后创办的网络公司)等初创公司的。我们可以将思科视为网络世界的NetApp,还没有EMC这样的劲敌。不过思科毕竟不是EMC,它不会拆自家产品的台。而EMC则是持了优胜劣汰的心思发展业务,危机意识爆棚。两者相较,思科似乎显得有些志得意满。

本地数据中心的发展回天乏术

EMC曾经历过企业危机,在当时的CEO乔帮主施以援手后,他就再也没有让EMC松懈下来,这也推动了后来的戴尔-EMC收购案的发展。乔帮主和Michael Dell都看到本地数据中心市场已经无可挽回,而企业发展最终有三种结果——要么做大,要么做利基,要么彻底消亡。在这种情况下,戴尔和EMC想要通过联合变得更加强大。而甲骨文和IBM,和HPE(提供数据中心组件)一样开始成为收缩本地数据中心市场的绝对助攻。

再来看NetApp和思科。NetApp的目标似乎是通过融合本地和云存储,以及与思科(服务器和网络)和云供应商合作来实现增长。此外,还可能想对超融合系统市场刷好感度,如果真是如此,那么它与哪家服务器供应商合作就是一个关键的问题。

而思科拥有FlexPod业务,和戴尔不想破坏思科提供的VCE业务的意愿一致(客户需求至上),自己也没打算拆台。然而有UCS支持的NetApp超融合系统则会与思科的HyperFlex超融合系统产生竞争。对于NetApp和戴尔二者来说,与思科网络和服务器的合作已然有了依赖性,它们会担心强制戒断的后果。

不过,戴尔是有能力摆脱思科的,它有自己的服务器和新兴网络。NetApp的形势就有些堪忧了,因为思科是它服务器和网络的主要来源。

就像是一条双行道,思科也需要客户。为了加强本地数据中心设备的供应,并与HPE和戴尔竞争,意味着它必须有自己的存储业务并/或成为一家平台软件供应商,以及弱化与戴尔和NetApp的关联性。

分析

William Blair分析师Jason Ader对此发表了看法:“IT棋局瞬息万变,我们越来越无法看清思科的终局。公司是否想要按戴尔-EMC或HPE的走向,加倍下注数据中心基础设施?或是想要强化软件业务,减少对传统硬件的依赖性?又或许它的未来在于转型并巩固迅速增长, 可是即便它在这个市场已经做得足够好但目前仍只占总收入的5%的安全市场?”

Ader称,思科当前的渐进式战略并未起到什么作用。事实上,60%以上的产品收入(以及一个更高的服务营收占比)仍然与缓慢增长相关联,交换机和路由领域面临的长期挑战也一直在拉思科的进度条。

此外,他对思科的软件举措也没有特别的印象:“我们估计现在思科销售额中不到10%是纯软件。虽然思科拟以37亿美元收购AppDynamics,但也是对其长远发展有助益,可它太小,实力还不足以对思科短期产生影响,而且和思科的其它业务的协同效应并不明显。”

他认为思科的四条潜在路线包括:

1.渐进式战略,不下重注(似乎是当前的战略);

2.加倍下注数据中心基础设施;

3.由硬件转向软件业务;

4.安全市场排第一位

收购是一条“长期可发展路线”

Ader为此对思科公司拟定了一些潜在的收购案:

在数据中心基础设施领域,NetApp、Nimble Storage、Nutanix以及Pure Storage都属于可选择收购对象;

而在软件领域,Red Hat、ServiceNow和Splunk是好的选择;

安全领域,收购对象则包括Check Point、Palo Alto Networks、Proofpoint和赛门铁克。

那么这些收购是否会实现呢?

如果对外,有EMC加持的戴尔,还有HPE开始从思科手中撷取市场份额,而公有云的增长更为稳定,对内,思科业务不断受到网络挑战的影响,那么思科选择收购这条路将会是一个必然。

未经允许不得转载:DOIT » 思科是否应当以收购求发展?

超融合市场营收风云:关于VMware、Nutanix和思科

超融合市场营收风云:关于VMware、Nutanix和思科 思科萧洁云:心有猛虎 细嗅蔷薇

思科萧洁云:心有猛虎 细嗅蔷薇 思科会收购Nutanix还是Splunk?

思科会收购Nutanix还是Splunk? 拐点来临,云基础设施市场规模首次超越传统IT市场

拐点来临,云基础设施市场规模首次超越传统IT市场